El mercado automotor argentino atraviesa una transformación estructural impulsada por el crecimiento sostenido de las marcas de origen chino, que ya dejaron de ocupar un rol marginal para convertirse en protagonistas del recambio vehicular nacional. Hoy operan en el país 23 marcas chinas, lo que evidencia una estrategia de expansión coordinada y de largo plazo.

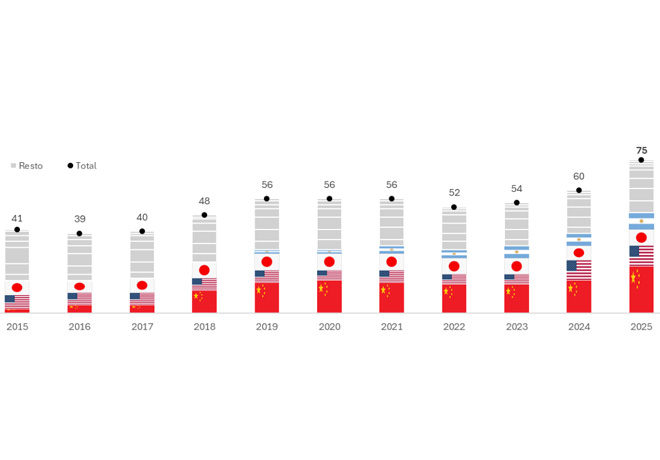

Evolución anual de la cantidad de marcas según origen del capital

En 2015, la presencia de marcas chinas en el mercado argentino era incipiente y altamente concentrada: Chery explicaba prácticamente la totalidad del segmento, con 4.872 unidades patentadas y una participación de 0,8 % del mercado, mientras que otras marcas, como Lifan, registraban volúmenes marginales (apenas 3 unidades en el año).

Diez años después, en 2025, el escenario fue sustancialmente distinto: la oferta se expandió hasta alrededor de 23 marcas, con ventas todavía muy atomizadas, pero con una presencia agregada que ya alcanza el 2,2 % del mercado total. Este proceso no solo refleja una mayor diversidad de oferta, sino también la conformación de un nuevo bloque competitivo que, de replicar los ritmos de crecimiento observados en algunas de las incorporaciones más recientes, podría comenzar a sumar volúmenes relevantes y ganar peso estructural en el mercado automotor argentino.

El fenómeno se explica por una combinación de factores: vehículos con mayor equipamiento tecnológico y precios competitivos frente a la oferta regional y un crecimiento acelerado en los segmentos de mayor volumen, principalmente SUVs y pick-ups. Las marcas que tuvieron mayor presencia este año fueron: BAIC, HAVAL, JAC, JETOUR, FOTON, DFSK y BYD por lo que se indica que para el próximo año seguirán creciendo.

En 2025, las marcas de origen chino acumularon más de 12 mil unidades patentadas, lo que representa un volumen casi cuatro veces superior al registrado en 2024. El crecimiento está liderado por BAIC, HAVAL, JAC y BYD, que muestran trayectorias de expansión acelerada.

BAIC pasa de 185 unidades en 2021 a 776 en 2024 y a más de 4.500 en 2025, con incrementos de +2.360 % respecto de 2021 y +487 % interanual. HAVAL avanza de 280 unidades en 2021 a más de 2.600 en 2025, acumulando un crecimiento de +1.890 % en cinco años y +831 % en el último año. JAC se expande de 124 a más de 780 unidades, con una suba de +440 % en el período y una aceleración interanual de +532 %, mientras que BYD, que inicia operaciones en 2025, supera las 670 unidades en su primer año de comercialización.

Este desempeño no responde únicamente a un efecto de base, sino que se apoya en un proceso de maduración de las marcas que ingresaron al mercado a partir de 2018, entre ellas BAIC, HAVAL y JAC, que tras varios años de crecimiento gradual alcanzaron en 2025 un punto de aceleración, marcando un cambio de escala en su presencia dentro del mercado automotor argentino.

Este crecimiento se explica, en buena medida, por el cambio en el marco regulatorio y comercial. En particular, el impulso a la transición hacia tecnologías limpias, instrumentado a través de la eliminación de barreras arancelarias, ha operado como un canal efectivo para el ingreso de nuevas marcas. Mediante el Decreto 49/2025, publicado en el Boletín Oficial el 31 de enero de 2025, se estableció un régimen especial para la importación de vehículos eléctricos, híbridos e híbridos enchufables, fijando en 0 % el Derecho de Importación Extrazona (D.I.E.) para unidades con valor FOB de hasta USD 16.000, con un cupo anual de hasta 50.000 unidades y vigencia de cinco años.

En la práctica, este esquema ha favorecido especialmente a fabricantes chinos, cuyo posicionamiento de costos y portafolio de modelos electrificados se ajusta a ese rango de precios, habilitando una estrategia de entrada más agresiva en segmentos de acceso y acelerando su expansión en el mercado local, aun cuando la adopción de la electromovilidad, en términos de demanda final, continúe avanzando de forma gradual.

Los datos de patentamientos analizados por SIOMAA muestran que la adopción de marcas chinas crece con fuerza en provincias de alto dinamismo comercial en su comparativa al mismo período del año pasado. A nivel nacional, la participación de marcas de origen chino en las ventas es del 2,2%. En Tierra del Fuego, si bien el volumen es bajo, las marcas chinas penetran con el 7% del mercado. Con mayor volumen y participación significativa (mayor al 3%) se encuentran: la Ciudad de Buenos Aires, San Juan, Tucumán y Entre Ríos.

La llegada de nuevas pick-ups electrificadas y de mayor tecnología, prevista para los próximos años, podría modificar aún más el equilibrio competitivo frente a marcas históricas del segmento. Actualmente, fabricantes chinos como GWM, JAC y Maxus ya han iniciado su ofensiva en el mercado de camionetas medianas con modelos como la GWM Poer, JAC T8/T9 y Maxus T90, ampliando la oferta más allá de los tradicionales vehículos utilitarios chinos.

La siguiente etapa del despliegue, proyectada para 2026–2028, incluiría variantes electrificadas y más sofisticadas —por ejemplo, futuras versiones con opciones eléctricas o híbridas de pick-ups medianas— que buscan competir más directamente en segmentos clave del mercado, tanto por equipamiento como por tecnología y eficiencia energética.

Estas dinámicas reflejan que las marcas chinas no solo están expandiendo su participación en segmentos tradicionales, sino que también están aprovechando tendencias de transición tecnológica para introducir vehículos con mayor valor agregado, intensificando la competencia sobre líderes históricos de marcas tradicionales.

De acuerdo con los datos y tendencias que analiza SIOMAA, el período 2026-2030 podría mostrar una mayor consolidación del proceso de crecimiento que vienen registrando las marcas chinas en la región. La instalación de nuevas capacidades productivas en Brasil y el avance de sus redes comerciales en Argentina son factores que podrían incidir en la dinámica del mercado durante los próximos años.

Si bien el escenario dependerá de la evolución económica y competitiva del sector, todo indica que la próxima década estará atravesada por un fuerte foco en tecnología, eficiencia y nuevas propuestas de valor. En ese contexto, las marcas chinas continúan ganando presencia dentro del ecosistema automotor.

- En febrero se produjeron 29.632 vehículos automotores, un 41,1% más respecto de enero y 30,1% menos interanual.

- Kia Argentina anuncia la preventa del nuevo K4: el sedán que marcará un nuevo estándar en diseño y presencia.

- Turismo Carretera: Juan Gálvez, el eterno campeón, a 63 años del accidente que le causó la muerte en Olavarría.

- La venta de vehículos usados en el primer bimestre del año tuvo una caída del 11,20% interanual.

- Nueva Aprilia SR GT 200 Sport: El primer scooter “Urban Adventure” ya disponible en la Argentina.

- Michelin estará presente en Expoagro 2026 con su portafolio completo de soluciones para una movilidad sustentable.

- ADEFA destaca la aprobación de la reforma laboral y la eliminación del impuesto interno.

- Chevrolet Season, tasa 0% y primer pago a los 60 días.

- Volkswagen Group Argentina anuncia cambios en su directorio.

- NASCAR en el Circuito de las Americas – Carrera: Tyler Reddick consigue un histórico «triplete» para Michael Jordan y el equipo 23XI.

- IndyCar Series en San Petersburgo – Carrera: El campeón Alex Palou logró una victoria aplastante.

- Rally Argentino en General Madariaga – Final: Contundente victoria de Federico Villagra en el Rally Pagos del Tuyú.

- Turismo Carretera 2000 en Toay, La Pampa – Carrera 2: Cuarto triunfo consecutivo de Ardusso.

- Turismo Carretera 2000 en Toay, La Pampa – Carrera 1: Ardusso se impuso en la última vuelta.

- MotoGP en Chang – Carrera: Dominio de Bezzecchi en Tailandia.